G

guckuck2

Ein interessanter Punkt. Die 5 Jahre wurden nun im Beispiel genutzt, weil ab dann das Sonderkündigungsrecht im genannten Kredit ca. greift.Wichtig bei der Anlage ist hier auch die Überlegung, legt man das Geld jetzt schon länger (5, 10 Jahre) an oder zielt man erstmal auf 3, 6 oder 12 Monate ab, da momentan der Trend der Zinsen ja immer noch leicht nach oben zeigt. Wir haben z.B. im Sept. 2022 100k für 12 Monate zu 0,75% angelegt (Eigenkapital für den Hausbau welches wir erst ab Sept. 23 wieder brauchen) und mittlerweile würden wir dafür schon 2,2% bekommen bei gleicher Laufzeit. Vielleicht könnte man das auch splitten: 50% des Kapitals gleich langfristig anlegen und mit 50% des Kapitals diese Kurzzeitstrategie fahren, bis ein Zinsniveau erreicht ist, von dem man glaubt (heißt trotzdem nicht wissen) es ist jetzt "hoch genug" und legt dann ebenfalls über mehrere Jahre an.

Man muss das aber in beide Richtungen betrachten, beispielsweise bringen 4J Festgeld aktuell ebenso 3,4%. Man sollte meinen, für längere Zinsbindungen erhält man höhere Zinsen - das ist nicht unbedingt der Fall. Man kann es aber auch so sehen, dass man sich diesen Zinssatz sichert und eben auch das fünfte Jahr davon profitiert.

Wie immer ist die Frage: Welche Veränderungen erwartet man beim Zinssatz?

Zum Splitten. Da empfielt sich eine Festgeldleiter. Man teilt seinen Anlagebetrag beispielsweise in 5 gleiche Chargen und legt eine für ein Jahr, eine weitere für zwei Jahre als Festgeld usw. an. Das führt natürlich zu einem Mischzins, der eher niedriger ist, als die komplette Summe über die längste Laufzeit festzulegen. Der Vorteil ist aber, dass man jedes Jahr über 20% der Anlagesumme neu entscheiden kann, ob und wie diese wieder angelegt werden soll.

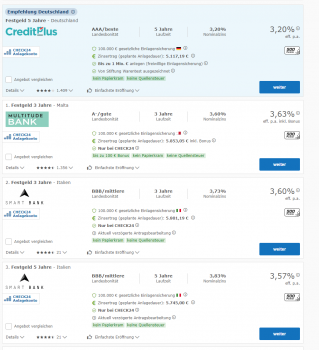

Ich mag den Vergleich bei biallo ganz gerne.Die Rechnung mit 3,4% ist ja schön aber wo bekommt man diesen Zinssatz?

Die typischen Vergleichsseiten im Internet liefern "windige" Banken, von denen ich noch nie etwas gehört haben.

Die Ing-Diba wirbt noch mit 2,25% auf 5 Jahre.

Dort finden sich aktuell abcbank und Bank11 mit 3,4% auf 5J. Beide Banken haben Triple-A Rating und residieren in Deutschland. Die Einlagensicherung (100k) ist EU-weit eh identisch.

Falls du die nicht kennst ;-) wäre als nächstes die pbbdirekt mit 3,25% an der Reihe, zumindest die könnte man schon eher mal vernommen haben.

"Kennen" ist imho ein unwichtiger Faktor, man "kennt" in fremden Branchen in aller Regel nur die Marktteilnehmer, die über massive Werbung auffallen oder Filialen haben. Das ist aber zumeist nur die Spitze des Eisbergs. Wichtig ist die Frage, ob sie seriös sind bzw. ob ein Risiko besteht, wenn man z.B. sein Geld dort lagern mag.